上周权益市场高位回落,利率债收益率有所下行,赎回对信用债的冲击也在周四、周五逐渐缓解,大类资产整体交易的是我们上一次周评提出的大概率情形——财政政策基本符合预期,股债市场都对国庆节前和节中较为极致的预期做出了修正。

上周末出炉的9月通胀数据仍然低于预期,地产成交放量,但是从一些高频信心指标来看明显冲高回落。总体上看,通胀和基本面的底或未到来,但从市场表现和讨论来看,目前市场交易的主线仍在于政策预期,对基本面数据可能会阶段性忽视。

上周六召开了财政部新闻发布会,内容涉及化债、大行增资、稳地产等举措,整体表态偏积极,是本轮一揽子稳经济政策的延续。由于市场预期方差太大,我们只能大概判断,此次会议内容可能符合机构预期,略低于个人投资者预期,对于短期股债的影响较难判断,但是中期来看,一揽子政策对市场预期和基本面的影响都处在从量变到质变的过程当中,未来股票和转债的机会值得重点把握。

具体到债市,总体上我们判断周六财政部的发布会可能对利率债影响偏中性,对信用债尤其是城投债的影响可能是利好,具体分析如下:

会议重视地方债务问题,化债表述定调积极。提出拟一次性增加较大规模债务限额置换地方政府存量隐性债务,是近年来出台的支持化债力度最大的一项措施,作为“政策及时雨”将大大减轻地方化债压力,腾出更多的资源发展经济。在积极的化债举措下,地方政府债务压力将有所减小、加杠杆限制有所放松,城投隐债压力缓解,信用风险将进一步缓释。

专项债用途扩容,对城投资金支持力度增加。提出允许专项债券用于土地储备(包含回收存量土地或新增储备),支持用好专项债收购存量商品房。城投报表中土地储备与商品房项目不少,专项债用于回收土储、商品房,均有利于城投主体资金回笼;专项债资本金范围与投向领域的扩大也有利于城投落实项目开展。受益于此,城投偿债资金来源增加,利于降低风险。

除了以上发布会相关表述外,在鼓励城投市场化转型、退名单的背景下,城投债供给端仍然较紧。在后续地方债打开限额化解隐债的政策指引下,预计城投债融资端发行条件放松的必要性下降,城投债稀缺性进一步增强,仍然有望是资产荒背景下的优质配置品种。

基于本场财政发布会增量政策对化债的高度重视和积极有力的举措,我们对城投债的稳健性、稀缺性认可度有所提高,当前背景下,建议关注风险相对可控、利差保护较高的城投债的配置机会。

一、资金面

10月8-12日,央行净回笼13250亿元,其中逆回购投放3701亿元,到期16951亿元。截至10月12日,逆回购余额3701亿元,较9月30日的16951亿元大幅下降。

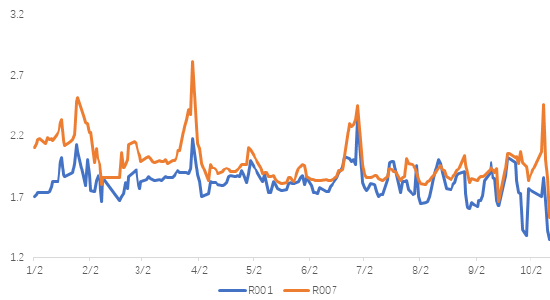

跨过国庆节,银行间资金面逐渐好转。与节前最后一个交易日(9月30日)相比,上周末(10月12日)R001和R007的价格分别下行41bp、31bp至1.35%、1.53%,DR001和DR007的价格分别下行20bp、10bp至1.32%、1.45%。10月8-11日,票据利率明显下行。10月11日相对9月30日,1M、3M、6M票据利率分别下行55bp、130bp、17bp至1.45%、0.45%、0.89%。

国庆节后银行间资金面逐渐好转

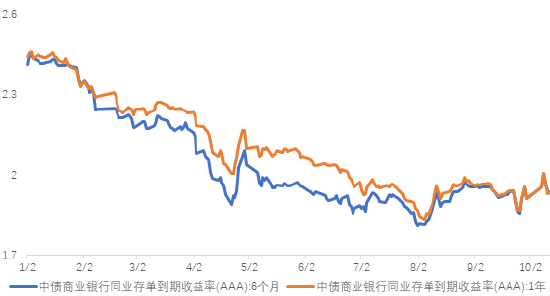

同业存单净融资转负。10月8-12日,同业存单发行896亿元,净融资-2334亿元。9月23-29日,同业存单发行8673亿元,净融资1229亿元。募集率方面,同业存单募集率降至79.2%,前一周为91.9%。存单二级市场方面,10月11日,1年期AAA同业存单收益率1.94%,较9月30日上行3bp,当周周内从1.96%上行至周三的2.01%后,周六下行至1.94%。

AAA国股同业存单到期收益率小幅上行

二、债券市场

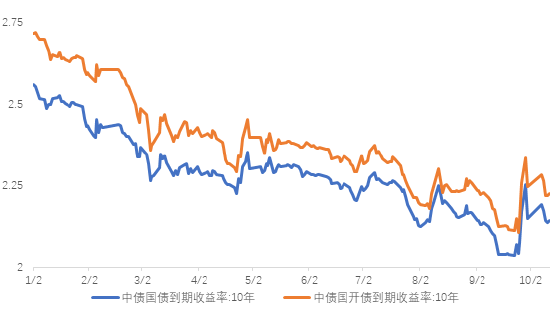

在A股冲高回落过程中,上周利率债收益率整体略回落,信用利差则在走扩后见顶。国庆节后首周,利率债市场整体处于下行态势,其中10年国债活跃券(240011.IB)和10年国开债活跃券(240210.IB)在上周六(10月12日)的收盘收益率分别为2.135%和2.2225%,分别较9月30日下行1.82BP和2.25BP,并且240210.IB换手率也有所提升。

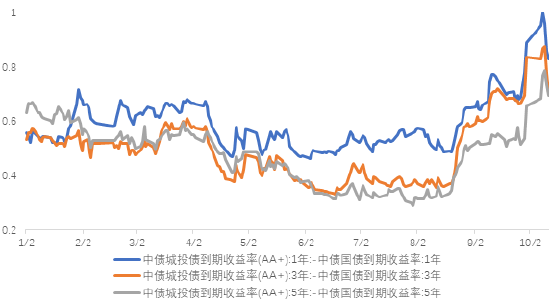

信用债市场则表现为止跌企稳、成交规模先升后降,从债项评级AAA城投债和产业债的信用利差来看,截至上周五分别为78.03BP和61.18BP,分别较10月10日的信用利差高点回落6.24BP和6.94BP。

上周长期利率债收益率略微回落

AA+城投债信用利差冲高回落

三、可转债

上周股市与转债市场在10月8日冲高回落,市场预期由强走弱,万得全A收于4742.18点,周跌幅4.04%,中证转债收于383.03点,周跌幅2.48%。转债中位价格由10月8日的117.00元回落至110.4元,处于2023年以来15.7%分位。本轮权益市场冲高回落过程中,转债一开始滞涨,下跌过程中抗跌性也相对不足,主要原因可能还是来自于转债配置资金的决策滞后和部分标的的信用风险尚未完全解除。

免责声明:本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接收者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。基金有风险,投资需谨慎。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王若云

发表评论