(来源:EB金工)

本周市场核心观点

本周(2024.9.23-2024.9.27,下同)市场大幅反弹,量能同步实现快速提升。复盘周内表现,周一市场分化整理;周二国务院新闻发布会中人民银行、金融监管总局、证监会发布的相关政策及工作规划超市场预期,当日盘中表现有所反复,10点后,A股开始拉升,与发布会主要政策及工作规划发布时点高度相关,在利好政策刺激下,A股实现拉升,主要股指、期指合约均实现大幅上涨;周三市场跳空高开后震荡整理,量能虽有提升,但交易层面相对周二的大幅上涨表现得较为“保守”,反映市场对基本面的判断仍存分歧,“低风险偏好”交易占据主导;周四中共中央政治局召开会议,分析研究当前经济形势,部署下一步经济工作——会议的召开再度提振市场交易情绪,市场实现周四周五两连大阳线表现。在政策及乐观预期的持续催化下,A股短期快速的上涨一方面明确了长期趋势反转的确认,另一方面也大幅提升了市场的风险偏好。

展望后市,长期上涨趋势已确认;短期的快速上涨使得部分指数过快逼近年内高点且前期调整时间较长,上涨与下跌的时间区间不对等,且9月仅余30日一个交易日,之后跨十一假期才能恢复交易——假期之后短期的过度乐观情绪或有修复,短线或从快速上涨转向震荡整理。此外,短期量能的快速上涨对于当前的市场而言亦喜亦忧——喜的是,底部反转迎来放量确认;忧的是,后续趋势持续在量能上存在“前高”压力。若后市转向震荡整理,“健康牛”格局或能缓慢开启。站在当前,市场迷雾已拨开;展望后市,上涨之路虽非坦途却信心坚定。

风险分析:报告结果均基于历史数据,历史数据存在不被重复验证的可能。

本周核心观点

本周(2024.9.23-2024.9.27,下同)市场大幅反弹,量能同步实现快速提升。复盘周内表现,周一市场分化整理;周二国务院新闻发布会中人民银行、金融监管总局、证监会发布的相关政策及工作规划超市场预期,当日盘中表现有所反复,10点后,A股开始拉升,与发布会主要政策及工作规划发布时点高度相关,在利好政策刺激下,A股实现拉升,主要股指、期指合约均实现大幅上涨;周三市场跳空高开后震荡整理,量能虽有提升,但交易层面相对周二的大幅上涨表现得较为“保守”,反映市场对基本面的判断仍存分歧,“低风险偏好”交易占据主导;周四中共中央政治局召开会议,分析研究当前经济形势,部署下一步经济工作——会议的召开再度提振市场交易情绪,市场实现周四周五两连大阳线表现。在政策及乐观预期的持续催化下,A股短期快速的上涨一方面明确了长期趋势反转的确认,另一方面也大幅提升了市场的风险偏好。

展望后市,长期上涨趋势已确认;短期的快速上涨使得部分指数过快逼近年内高点且前期调整时间较长,上涨与下跌的时间区间不对等,且9月仅余30日一个交易日,之后跨十一假期才能恢复交易——假期之后短期的过度乐观情绪或有修复,短线或从快速上涨转向震荡整理。此外,短期量能的快速上涨对于当前的市场而言亦喜亦忧——喜的是,底部反转迎来放量确认;忧的是,后续趋势持续在量能上存在“前高”压力。若后市转向震荡整理,“健康牛”格局或能缓慢开启。站在当前,市场迷雾已拨开;展望后市,上涨之路虽非坦途却信心坚定。

主要指数表现与热点复盘

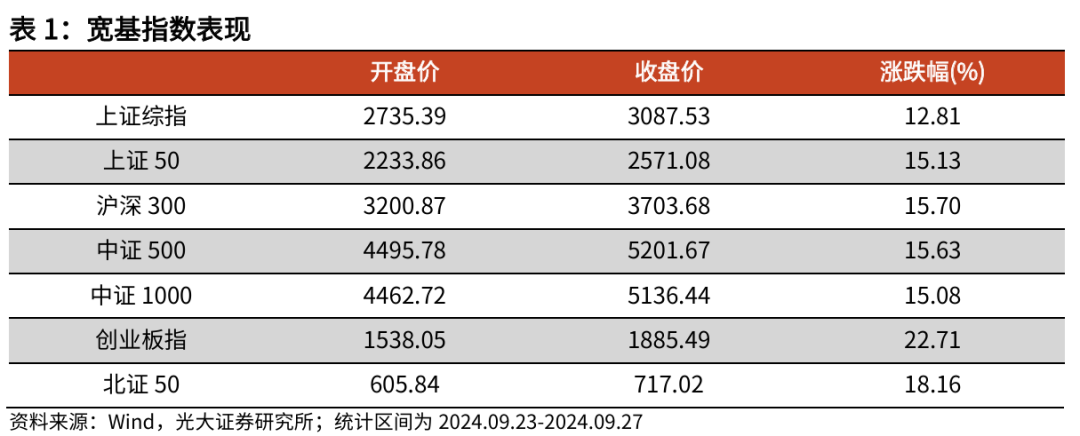

本周市场各指数均大涨,上证综指上涨12.81%,上证50上涨15.13%,沪深300上涨15.70%,中证500上涨15.63%,中证1000上涨15.08%,创业板指上涨22.71%,北证50指数上涨18.16%。

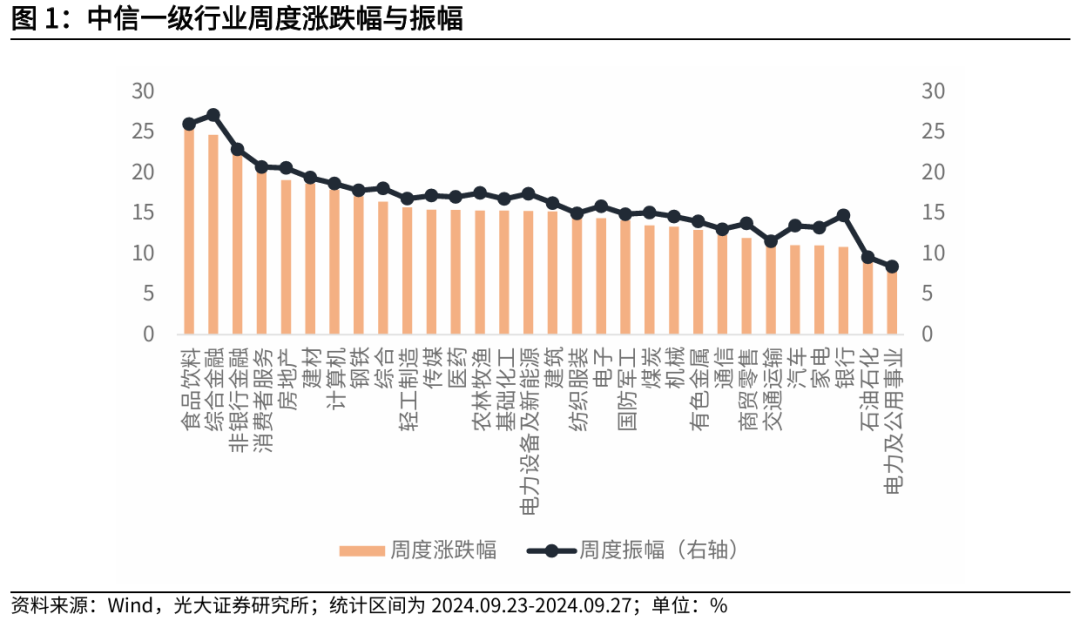

从中信一级行业来看,本周所有行业均录得上涨,中信一级行业中振幅最高的前5大行业依次为综合金融、食品饮料、非银行金融、消费者服务、房地产。

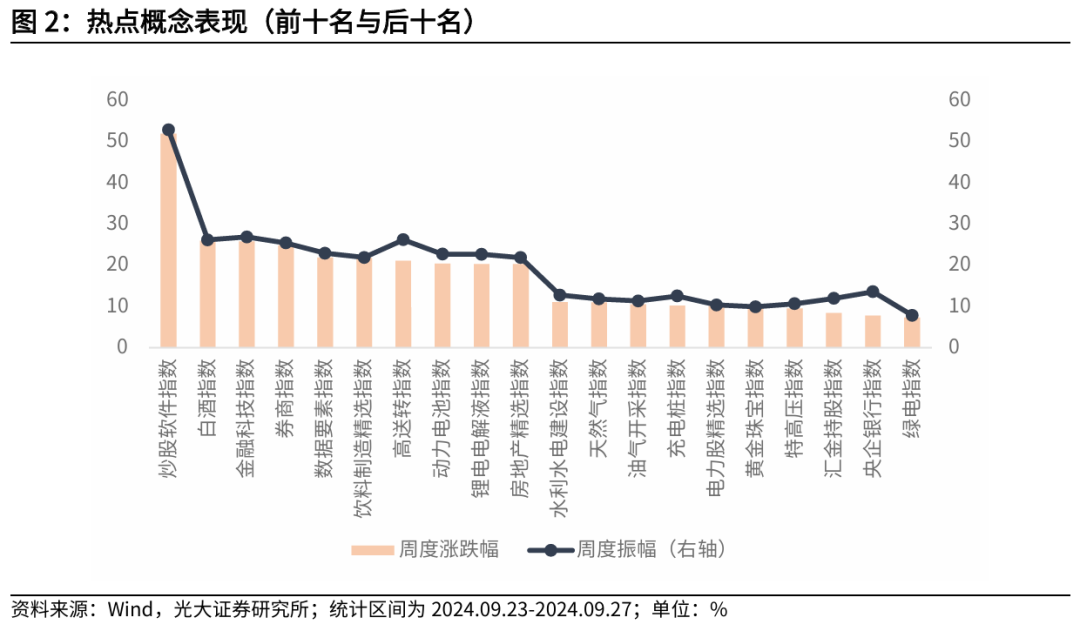

从热点概念来看,本周概念指数中表现最好的前5大概念依次为炒股软件指数、白酒指数、金融科技指数、券商指数、数据要素指数;表现最差的5大概念依次为绿电指数、央企银行指数、汇金持股指数、特高压指数、黄金珠宝指数。

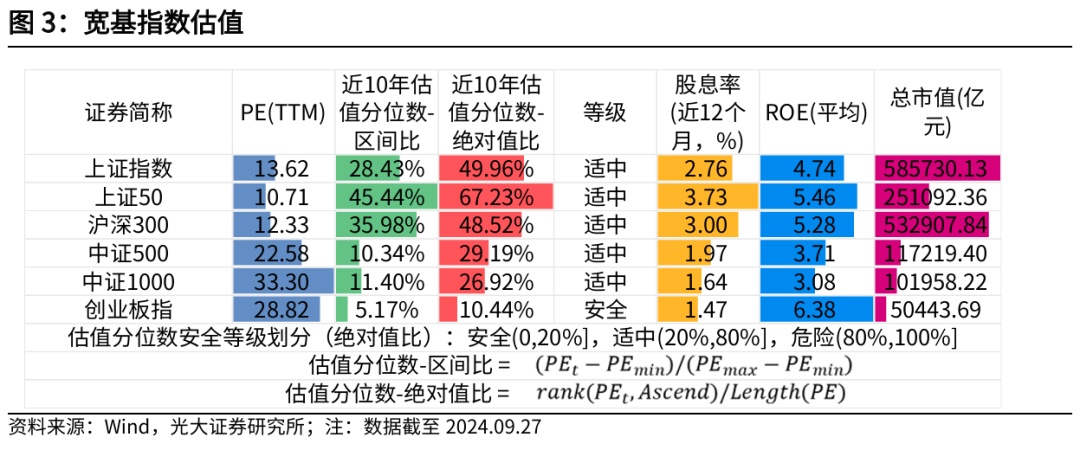

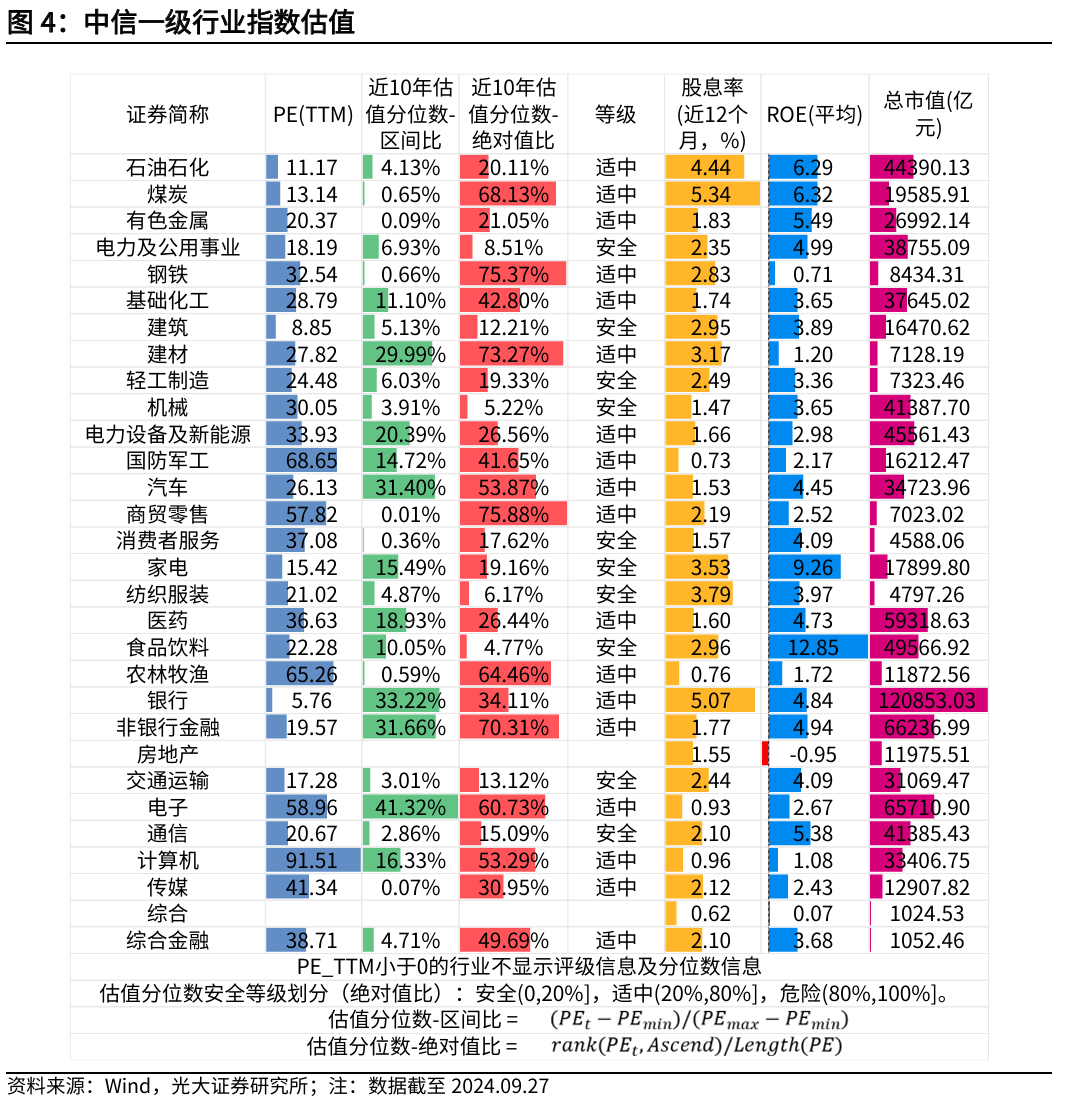

宽基指数和行业指数估值

截至2024年9月27日,宽基指数来看,上证指数、上证50、沪深300、中证500、中证1000处于估值分位数“适中”等级,创业板指处于估值分位数“安全”等级。

中信一级行业分类来看,电力及公用事业、建筑、轻工制造、机械、消费者服务、家电、纺织服装、食品饮料、交通运输、通信处于估值分位数“安全”等级。

量化情绪跟踪

量能择时

从量能择时信号来看,截至9月27日,各指数量能择时信号均为看多。

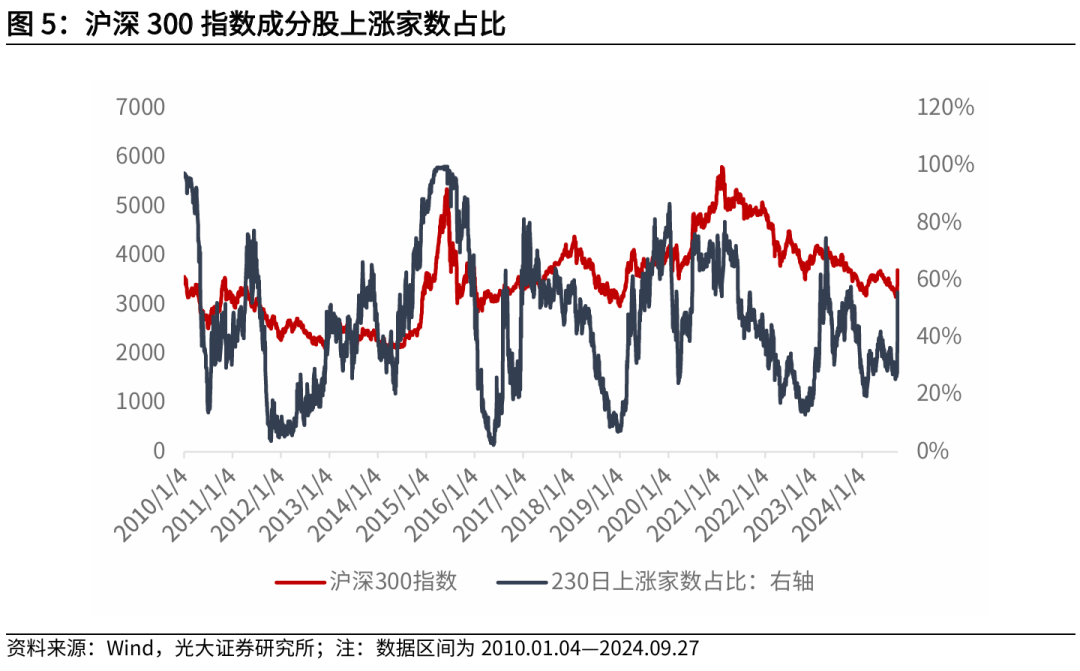

沪深300上涨家数占比情绪指标

强势股往往具备较强的示范效应,当市场情绪处于乐观状态时,强势股的持续上行能为整个板块带来机会。我们可以通过计算指数成分股的近期正收益的个数来判断市场情绪。当市场中正收益的股票逐步增多时,往往处于行情的底部。同理,当大部分股票都处于正收益状态,情绪可能已经过热,未来有下跌风险。

指标计算方法:

沪深300指数N日上涨家数占比 = 沪深300指数成分股过去N日收益大于0的个股数占比。

我们发现,该指标可以较快捕捉上涨机会;同时,由于选择在市场过热阶段提前止盈离场,也会错失市场持续亢奋阶段的上涨收益。指标在对下跌市场的判断也存在缺陷,难以有效规避下跌风险。该指标最近一周拐头向上,上涨家数占比高于50%,预计未来对沪深300指数保持看多观点。

沪深300上涨家数占比择时跟踪

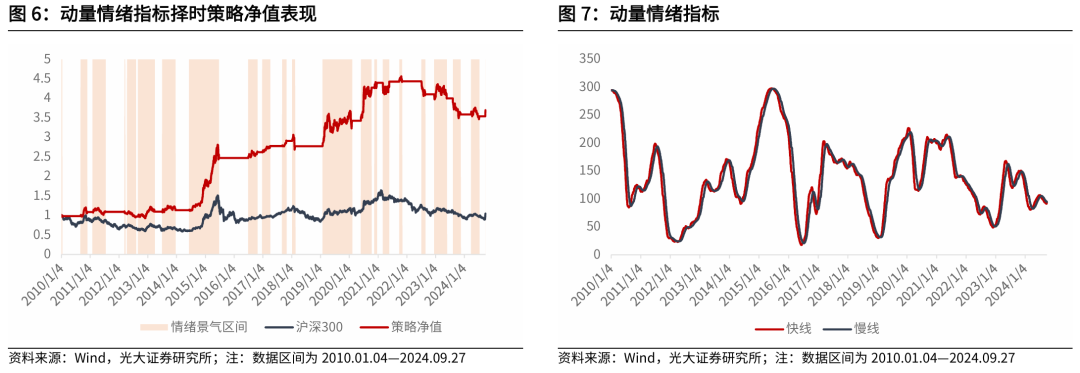

我们通过对指标进行两次不同窗口期的平滑来捕捉指标变动情况,当短期平滑线大于长期平滑线时,说明指标正在上行,看多市场。当短期平滑线小于长期平滑线时,说明市场情绪正在拐头向下,对市场持中性态度。

指标值处理及开平仓信号应用:

(1)沪深300指数N日上涨家数占比并进行窗口期为N1和N2的移动平均,分别称之为慢线和快线,其中N1>N2。

(2)当且快线>慢线时,看多沪深300指数。

其中N=230,N1=50,N2=35。从上涨家数占比指标来看,沪深300指数当前未处于情绪景气区间。从动量情绪指标走势来看,快线上升,慢线变缓,预计在未来一段时间内将维持看多观点。

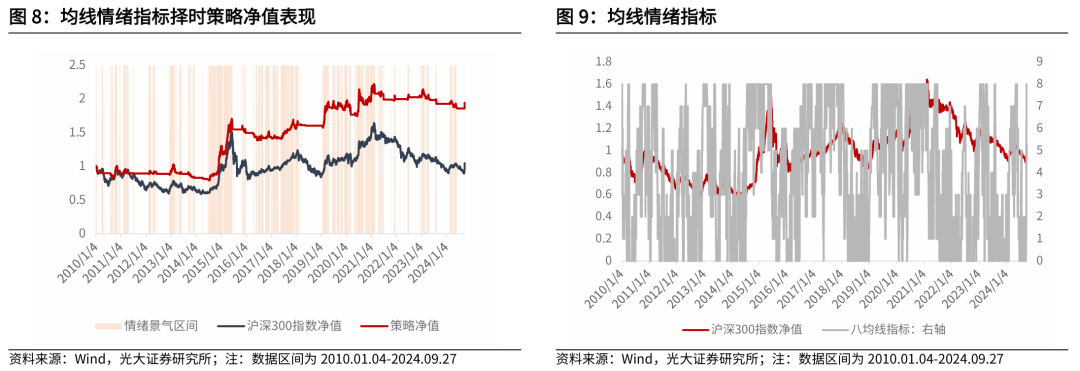

均线情绪指标

我们在报告《司空见惯叙指标——技术形态选股系列报告之五》中讨论过八均线体系的使用方式——以指标区间对标的指数的趋势状态进行判断。我们将八均线区间值处于1/2/3 时对八均线指标值赋值为-1,八均线区间值处于4/5/6 时对八均线指标值赋值为0,八均线区间值处于7/8/9 时对八均线指标值赋值为1。通过这种划分,指标值状态与HS300 的涨跌变化规律更加清晰。

1.指标计算方法

计算沪深300收盘价八均线数值,均线参数为8,13,21,34,55,89,144,233。

2.指标值处理及开平仓信号应用

(1)计算当日沪深300指数收盘价大于八均线指标值的数量。

(2)当前价格大于八均线指标值的数量超过5时,看多沪深300指数。

从均线情绪指标来看,短期内沪深300指数处于情绪景气区间。

市场赚钱效应观察

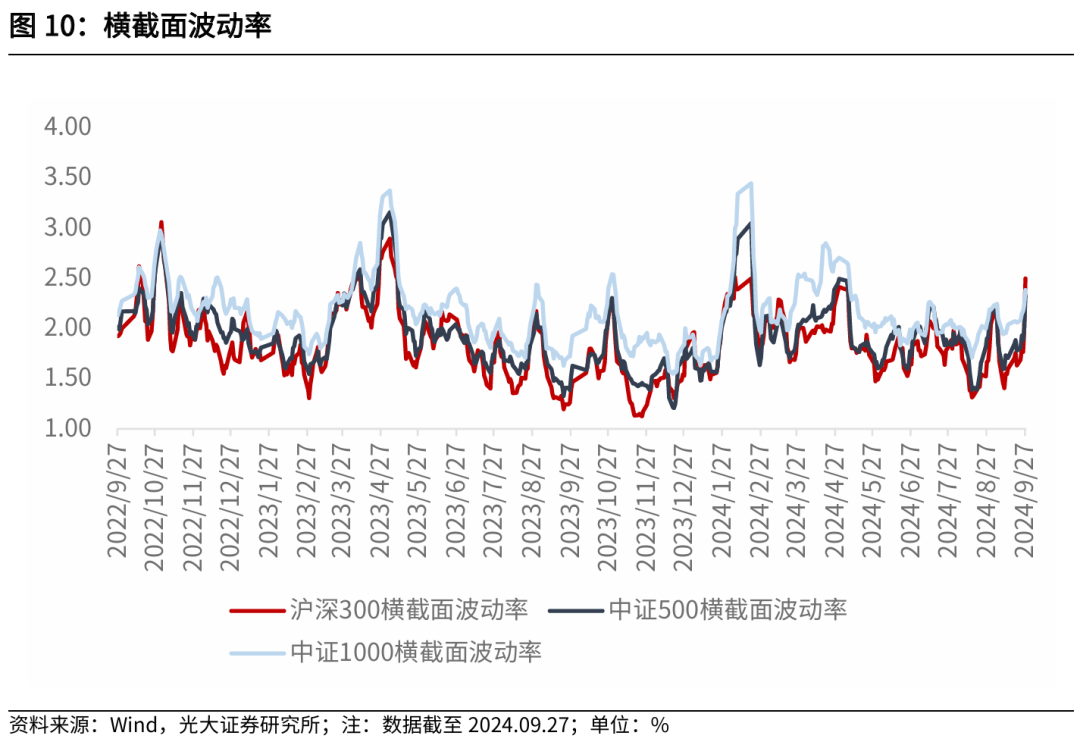

横截面波动率

截面波动率来看,最近一周沪深300、中证500和中证1000指数成分股横截面波动率上升,短期Alpha环境好转。近一个季度看,沪深300、中证500和中证1000指数横截面波动率处于近半年中等分位点,Alpha环境一般。

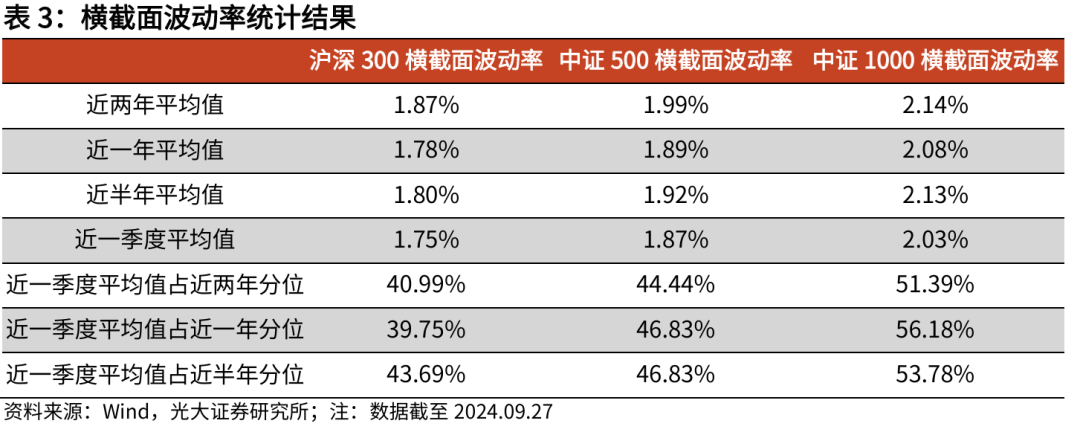

时间序列波动率

时间序列上来看,最近一周沪深300、中证500和中证1000指数成分股时间序列波动率上升,Alpha环境好转。近一个季度看,沪深300和中证1000指数波动率处于近半年中上分位点,Alpha环境良好,中证500指数波动率处于近半年中等分位点,Alpha环境一般。

机构调研跟踪

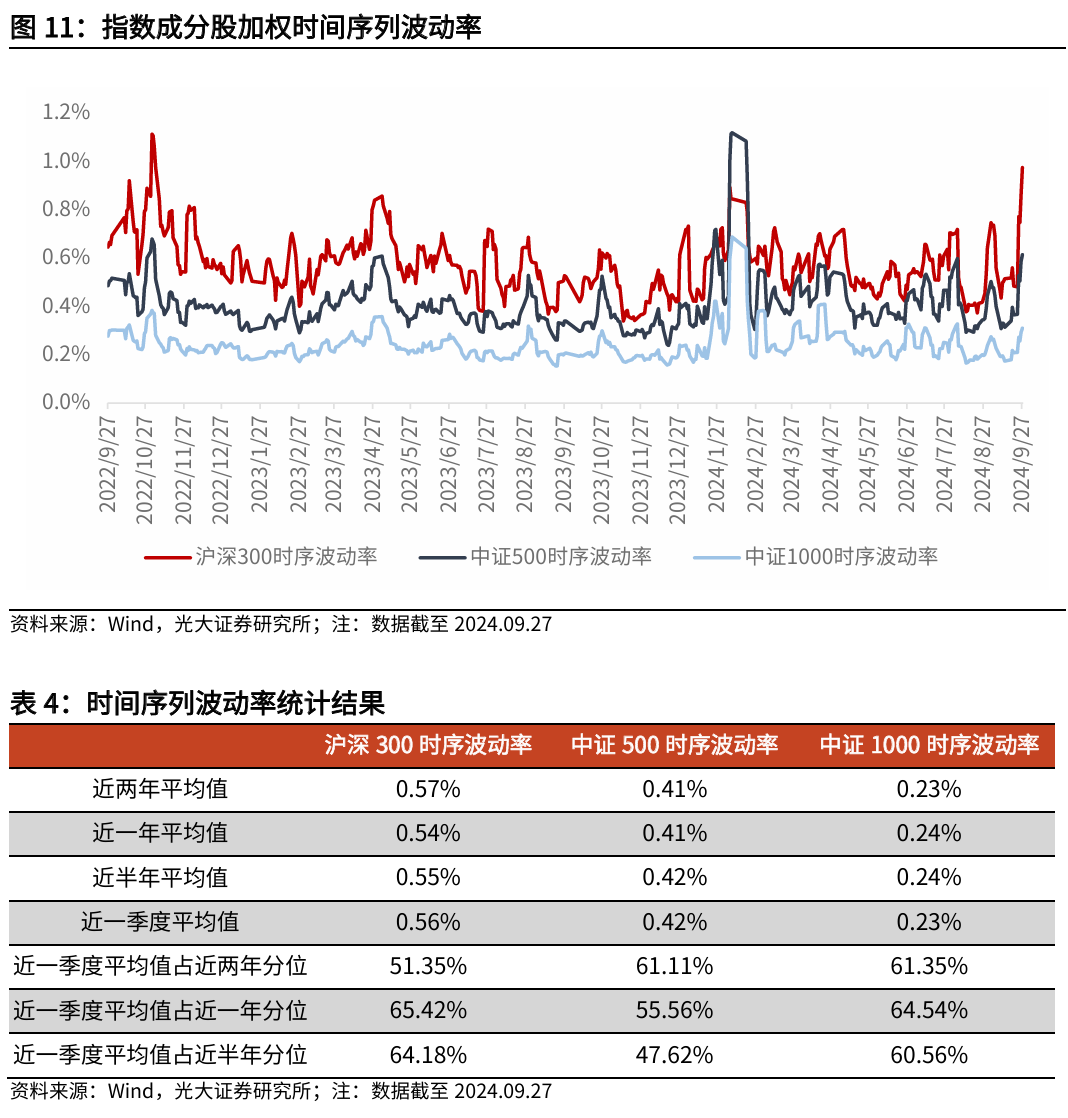

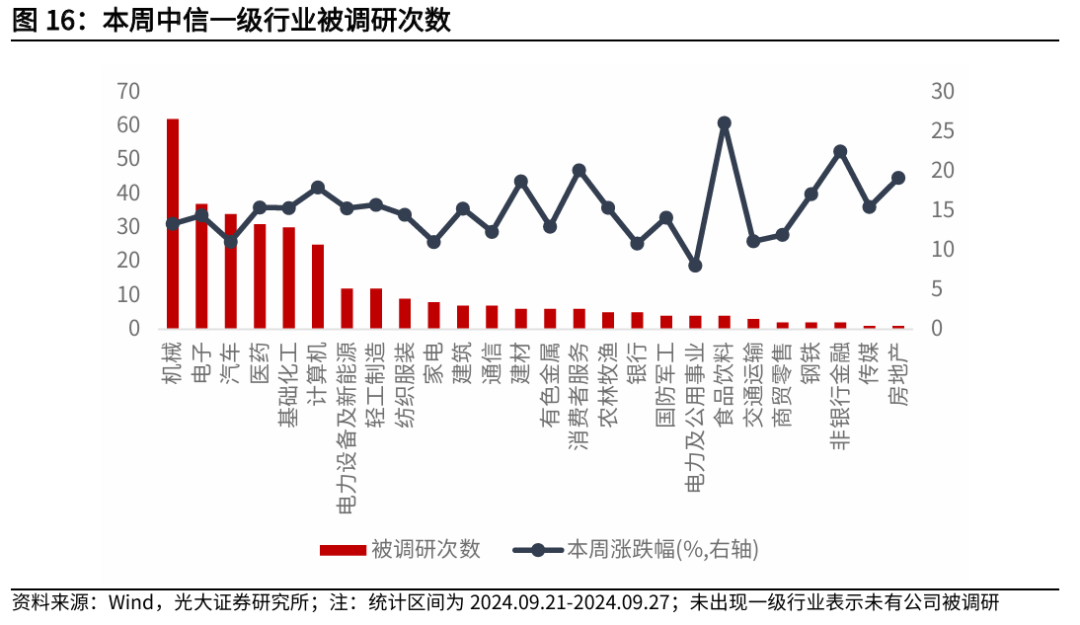

本节仅统计有机构投资者参与的调研。考虑到调研日期与公告日期存在滞后关系,为保证机构调研信息的及时性,本节仅以最近7日内已公告的机构调研事件为样本,简称为“本周”。

本周(2024.09.21-2024.09.27,下同),机构调研活动累计325场。从三地上市公司被调研次数来看,沪市上市公司累计被调研111次,深市上市公司累计被调研209次,北证上市公司累计被调研5次。

从被调研股票市值来看,市值小于等于100亿、100亿至200亿、200亿至500亿以及大于500亿的上市公司累计被调研213次、57次、35次和20次。

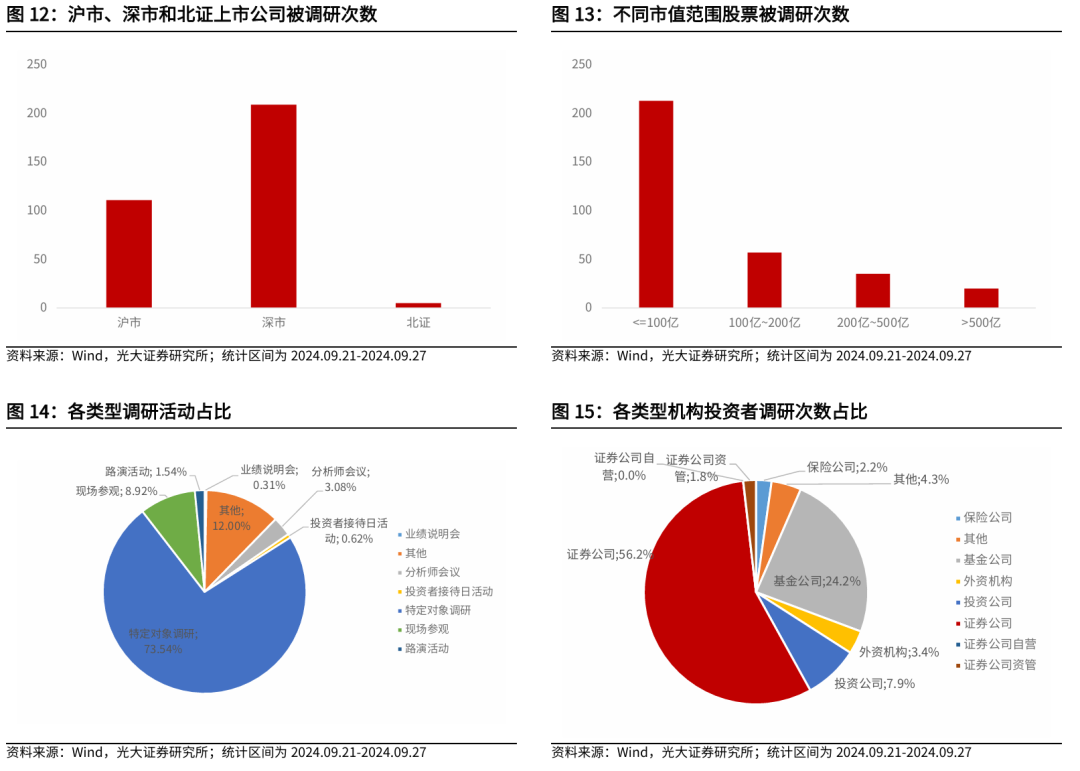

从调研类型来看,特定对象调研和其他为本周主要调研类型,占比分别为73.54%和12.00%。从机构类型来看,投资公司、基金公司和证券公司的调研次数占比依次为7.9%、24.2%和56.2%。

从中信一级行业来看,本周机械、电子和汽车行业被调研次数较多,本周涨跌幅依次为13.34%、14.40%和11.08%。

从个股来看,本周受到机构关注程度最高的前5大个股依次为凯文教育(135家)、广汽集团(101家)、道通科技(78家)、三未信安(73家)和中控技术(65家)。

股指期货跟踪

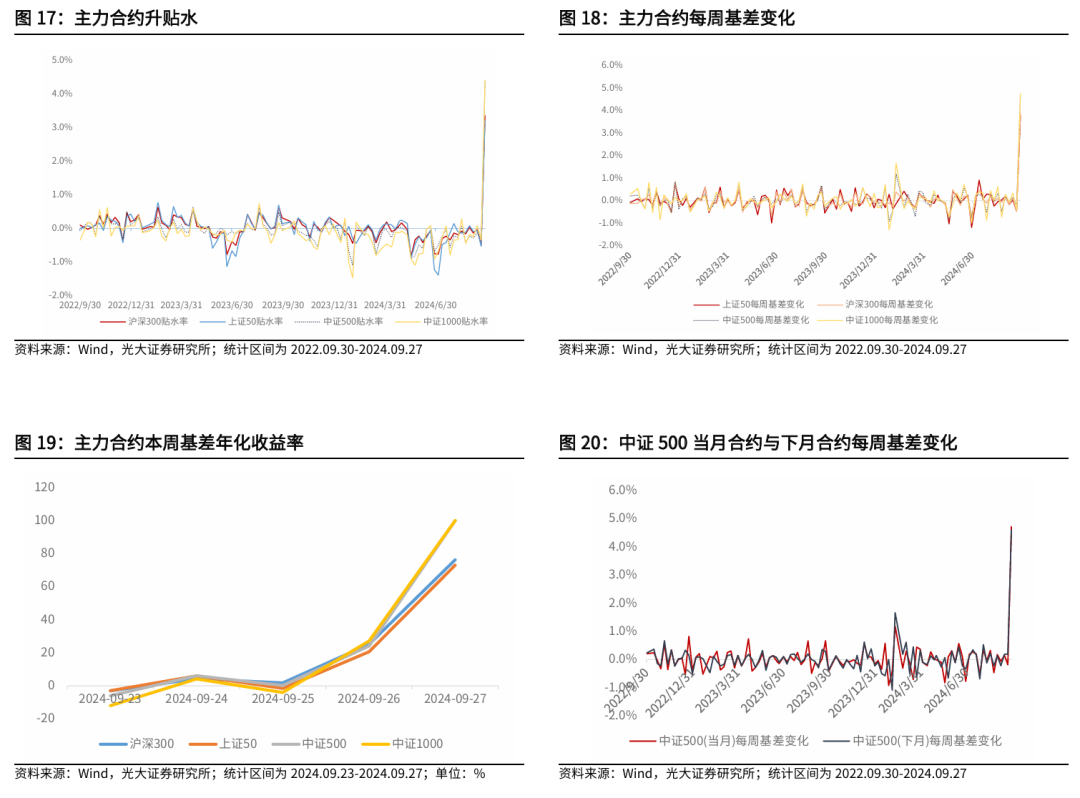

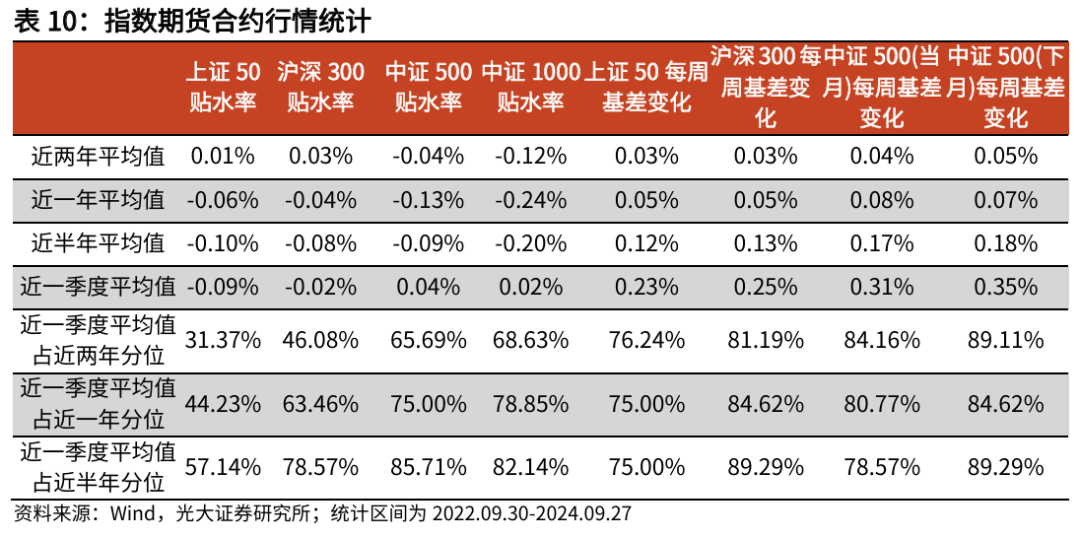

本周IF当月合约上涨20.23%,收于3827.8,收盘基差3.35%;IH当月合约上涨19.40%,收于2653.6,收盘基差3.21%;IC当月合约上涨21.52%,收于5430.2,收盘基差4.39%;IM当月合约上涨21.51%,收于5362.2,收盘基差4.40%。

本周沪深300、上证50、中证500和中证1000指数期货主力合约贴水率环比上一交易周上升。IF当月合约近一季度平均每周基差变化0.25%,相比于近半年的0.13%环境变好。IH当月合约近一季度平均每周基差变化0.23%,相比于近半年的0.12%环境变好。IC当月合约近一季度平均每周基差变化0.31%,相比于近半年的0.17%环境变好。

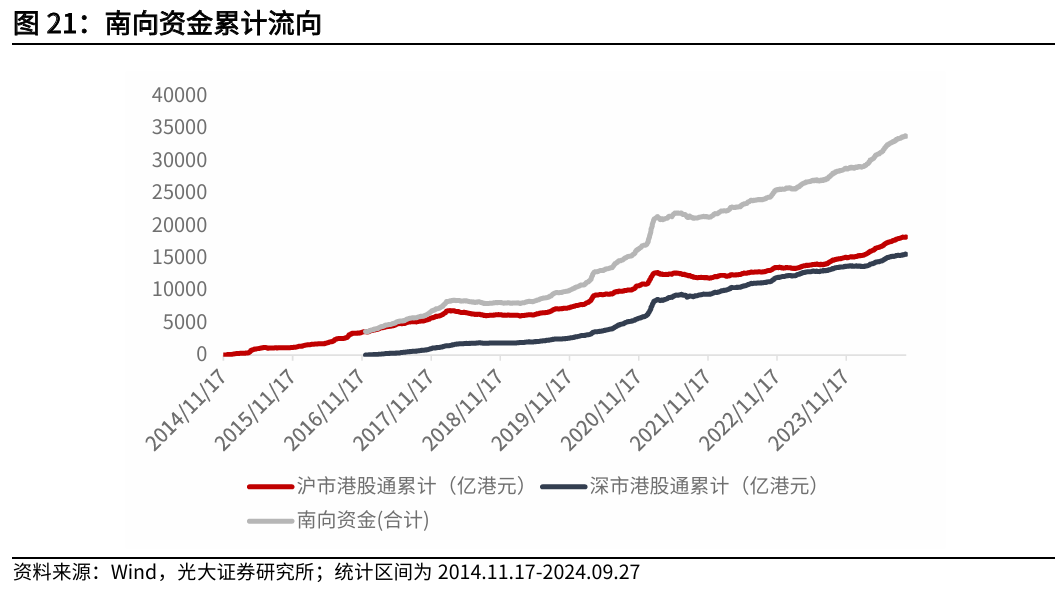

南向资金跟踪

本周港股通交易区间为2024年9月23日-2024年9月27日,南向资金净流入23.90亿港元,其中沪市港股通净流入34.30亿港元,深市港股通净流入-10.40亿港元。

融资规模变化跟踪

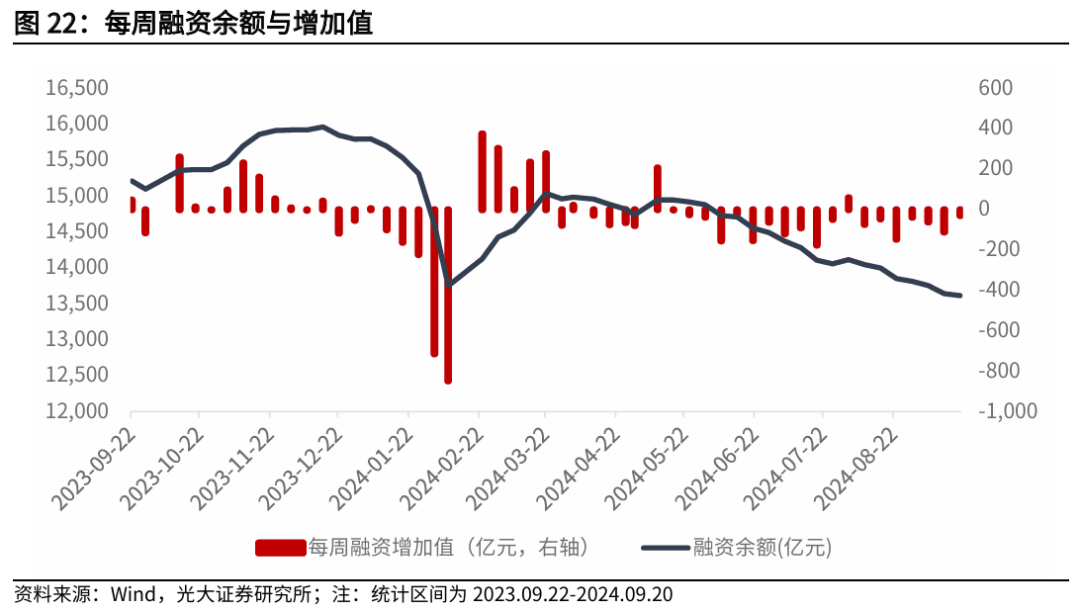

截至2024年9月20日,融资余额为13614.31亿元,环比9月13日(13643.01亿元)融资增加额为-28.7亿元。

ETF市场跟踪

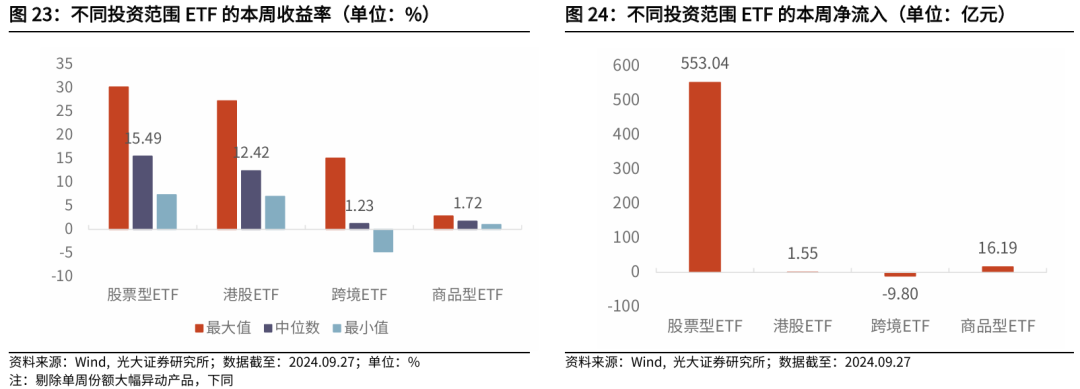

股票型ETF本周收益中位数为15.49%,资金净流入553.04亿元。港股ETF本周收益中位数为12.42%,资金净流入1.55亿元。跨境ETF本周收益中位数为1.23%,资金净流出9.80亿元。商品型ETF本周收益中位数为1.72%,资金净流入16.19亿元。

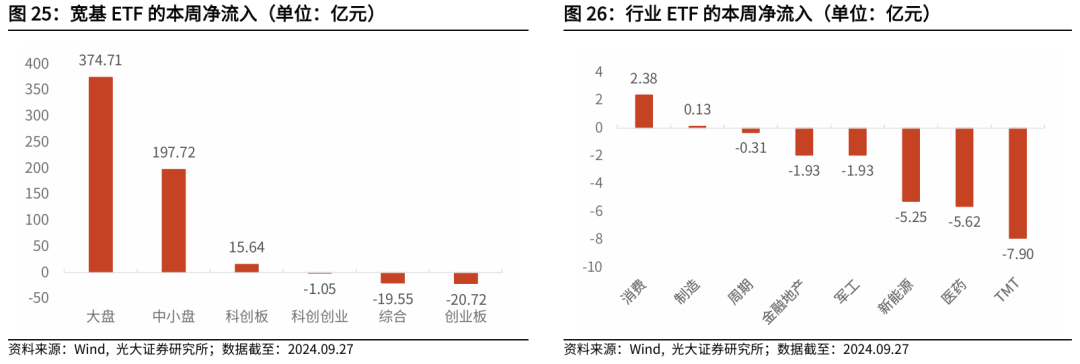

宽基ETF方面,本周大盘主题ETF资金净流入明显,合计流入374.71亿元。行业ETF方面,本周消费主题ETF资金净流入明显,合计流入2.38亿元。

抱团分离度跟踪

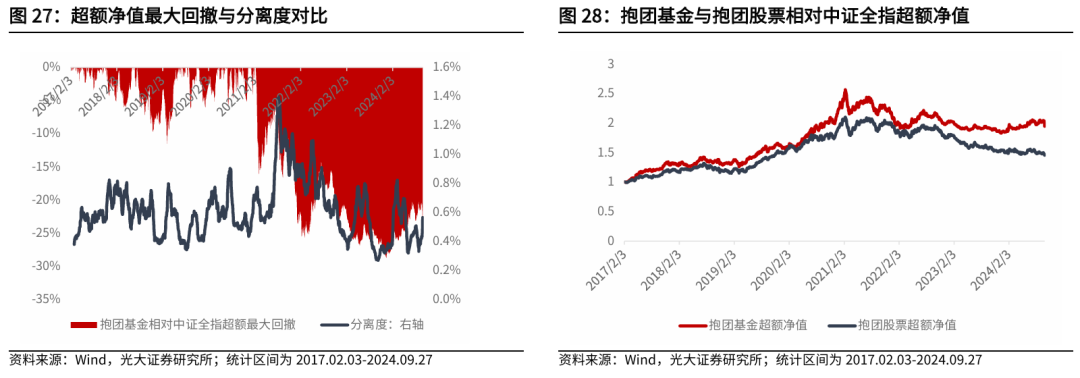

构造抱团基金组合可以帮助我们实时监控基金抱团程度。具体来说,我们通过分离度指标作为基金抱团程度的代理变量。具体计算方式为抱团基金截面收益的标准差,如果抱团基金组合的截面收益标准差小,说明抱团基金表现趋同,抱团程度高,反之表示抱团正在瓦解。

截至2024年9月27日,基金抱团分离度周环比上周上升。最近一周抱团股和抱团基金超额收益环比上周下降。

海量资讯、精准解读,尽在新浪财经APP

发表评论