来源:万点研究

文/晨微

编辑/渔夫

来源/万点研究

历史不会重演细节,过程却会重复相似。

2024年对于高端白酒消费而言,今年似乎有些不同。端午与中秋两个消费传统旺季节前,茅台市场价格出现旺季下跌的异常现象。

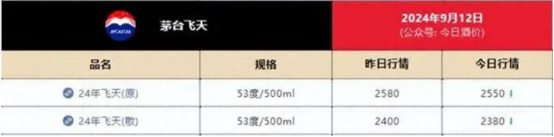

今日酒价等报价平台显示,9月12日,飞天茅台原箱批发价格为2550元/瓶。散瓶飞天茅台批发价格为2380元/瓶。

对比2023年9月中秋节前,原箱和散瓶飞天茅台的市场批发价约为3000元/瓶和2755元/瓶。原箱和散瓶飞天茅台同比价格分别下跌了450与375元。

这并非茅台价格年内第一次旺季松动,2024年6月端午节前,据华鑫证券跟踪数据显示,53度的茅台飞天,批价已经跌至2445元/瓶,散装飞天茅台批价跌至2300元。随后受茅台一系列控价举措影响,茅台原箱和散瓶批发价出现短暂回升。

此番再次下跌,再次对资本市场造成冲击。9月12日茅台股价下跌3.26%,经历了上一交易日的下跌后,13日贵州茅台股价再次下跌,盘中股价跌破1300元关口。截至收盘茅台股价报收1304.13元,下跌2.32%。股价险守1300元关口,相比于2021年的2627.88元历史高点腰斩。

贵州茅台股价两个交易日累计下跌5.58%,累计市值缩水超1006亿元,总市值报收16382亿元。截至9月13日,Wind数据显示年内茅台累计下跌-23.07%,较年初开盘21747.6亿元市值累计缩水5365.6亿元。

分析认为,近期飞天茅台市场价格旺季下跌,市场反馈需求不旺,市场对其转型发展前景有所担忧。从端午到中秋,茅台酒反常现象背后又折射出了哪些深刻问题?本文也将从市场周期、股价波动、市场预期三角度分析茅台未来的走向。

以史为鉴 看茅台股价本轮调整

以史为鉴可以知兴替。

聊茅台现状前,我们首先需要知道一点。任何事物运行都有其周期性,茅台也并不能逃脱规律。梳理茅台近30历史后发现,茅台酒历史上出现三次较大级别的价格调整周期。

据太平洋证券研报显示,茅台第一次价格下跌是1989年,在宏观政策和消费环境的打击下茅台价格从218元跌到95元,回撤幅度56%。

茅台第二次下跌发生在1998年山西朔州假酒案叠加亚洲金融危机,内外因素共振叠加下白酒消费进入调整期,茅台价格从312元降到了228元,回撤幅度27%。

茅台第三次下跌发生在2012年,这一年中央八项规定出炉,政务宴请精简节约高端消费受限。茅台价格随之一路下行,由批价最高1875元下跌至820元,回撤幅度56%。

其后,白酒需求逐渐由商务消费和大众消费承接,以茅台为首的高端白酒头部集中化趋势更为明显。值得注意的是在这一轮大众消费需求释放的过程中,茅台酒被赋予了一定的金融属性。

太平洋证券研报预计,本轮茅台景气周期主要受社交消费拉动,消费场景主要为商务接待以及礼品馈赠,预估茅台的商务接待/礼品/宴会/自饮分别占比50%/30%/10%/10%。

正如券商研报中所述,经济增长和地产繁荣下衍生财富效应,茅台被赋予金融属性,投资和收藏属性放大需求。当经济景气度偏弱以及需求下降,原先累积的社会库存和金融属性反噬导致近期价格急剧下跌。

茅台酒金融属性的出现主要源于过去20年里稳定的提价预期,公开资料显示,从2003年至今,茅台酒一共经历了9次出厂价格涨价,从268元/瓶涨至1169元/瓶。在出厂价格带动下,茅台酒在终端消费市场价格也是水涨船高。

2021年8月,散装飞天茅台创下历史最高价3170元。针对白酒消费出现过热情况,21世纪经济报道在内的多家信源在随后报道了,国家市场监督管理总局价格监督竞争局召开了白酒企业价格会议,一份《关于召开白酒市场秩序监管座谈会的通知》在网络流传。

为了抑制茅台酒价格不合理炒作,2021年是茅台控价最为严格的一年。为了控制市场炒作、囤货,2021年春节前贵州茅台出台了“拆箱令”,其目的是减少原箱茅台的流通、增加市面上的平价飞天茅台供给。

线下端加大供给的同时,线上端茅台取消线上“抢购”门槛,并宣布将2020年可售茅台酒全部投放市场,实现库存清零。

巴菲特曾说过,“只有海水退潮的时候,才知道谁在裸泳。”市场热情高涨下,茅台酒在2021年市场价格依旧居高不下。可是随着时间的推移,茅台线上端与供给侧持续发力下,2022年开始茅台价格开始出现回落。

值得注意的是,2023年11月1日起,贵州茅台上调了53%vol贵州茅台酒(飞天、五星)的出厂价格,平均上调幅度约为20%,调价后上述产品的出厂价由969元/瓶变为1169元/瓶左右。

此轮出厂价格上调之后,茅台终端市场的批发价格并没有出现太大上涨,价格依旧被压制在3000元以下,这也意味着终端市场将承接茅台200元的涨价成本。

价格涨不动了往往也就意味着回调的开始,影响最大往往便是投资群体。据业务测算,2500元的茅台是黄牛的盈亏平衡线,相比之下经销商是直接从茅台股份拿配额,这种方式成本更低。

端午节因为线上平台补跌击穿2500元价位之下,黄牛们面临着不小的亏损也引发了这部分群体的集体反弹。此次中秋节价格再次下探,黄牛们也已经有一定心理预期,目前各大短视频平台上,很多头部酒类账号均表达出对未来茅台价格的谨慎态度。

不出意外的话,消费降级、投资谨慎等多种预期作用下,黄牛群体将快速撤离茅台市场,端午节前的价格调整也是这部分群体撤离的一种征兆。

股价波动背后的周期宿命

茅台酒价格有波动,贵州茅台股价也不能免俗。

2001年登入A股以来,茅台一直是资本市场最具投资回报的标的之一。Wind数据显示,截至9月13日,贵州茅台上市累计涨幅达到了惊人的3678.99%。

巨大惊人的涨幅过程中,茅台股价有过几次明显调整周期。具体来看,首先是2008年全球次贷危机冲击下,茅台股价从2008年1月,230.55元高点回调至同年11月的84.20元年内低点,其间股价跌幅超60%。

其次是,茅台股价从2012年266元年内高点跌至2014年118元低点,其间股价跌幅约为55%。除此之外茅台在2018年与2019年也曾出现两轮短暂调整,主要是受资本市场波动影响,幅度处于可控范围内,故不具备较为典型的参考价值。

拉长周期来看,2008年—2016年这8年间,贵州茅台股价一直处于一个大箱体震荡区间,其间贵州茅台一直保持着稳定的高分红比例,但是公司股价并没有出现明显上涨。2016年底开始,茅台股价突破300元大关,也正式拉开一轮波澜壮阔的史诗级行情。

2021年2月茅台股价创下2627.88元历史新高,从2016年低点来看仅仅四年的时间,公司股价便实现十倍以上的涨幅。

茅台价格的上涨主要得益于几个推手,首先便是以外资为代表的北上资金,2014年11月随着港股通的开通,港资持续买入茅台。Wind数据显示,贵州茅台2015年末港交所持股比例为5.53%。

2016年开始,公募资金、外资联手加大了对茅台的买入力度。2016年底公募持有茅台比例由2015年底2.65%上升至3.60%,港股通由5.53上升至6.36%。2018年开始以金汇荣盛和瑞丰汇邦为代表的私募、大户开始大手笔加仓茅台。

正所谓众人拾柴火焰高,资金的轮番推动之下,贵州茅台的股价节节攀升。截至2020年末公募资金茅台持股比例为6.96%,港股通持股比例为8.01%。金汇荣盛三号与瑞丰汇邦三号分别以502万股与416万股持股数进入贵州茅台前十大股东。

Wind数据显示,截至2020年末,贵州茅台股东数仅有10.8662万,户均流通市值超过2000万,茅台筹码集中度达到了一个高峰。

随着贵州茅台股价震荡下跌,贵州茅台筹码集中度也开始出现松动。公司2024年半年报显示,截至6月30日,公司股东人数为19.9209万,户均流通市值降至925.18万元。

股东数方面,公募基金对茅台的持股比例在2022年6月末达到7.84%历史高点后,截至2024年第二季度公募基金持股比例数据降至6.47%。港股通方面,同时持股比例 6.66%,较8%历史高位也有一定降幅。此外,金汇荣盛三号与瑞丰汇邦三号两只私募基金也从公司前十大股东中退出。

机构资金集体撤退的同时,2024年二季度,公募基金头号重仓股易主,宁德时代取代茅台成为公募基金头号重仓股,公募基金在贵州茅台上的持仓量环比下降22.03%,持股市值跌至442.45亿元。

从调整幅度来看,从本轮高点算起,贵州茅台股价累计跌幅已经超过50%。按照茅台历史前两次调整幅度来看,茅台股价调整似乎已经接近尾声。事实真的如此吗?咱们继续接着往下聊。

决定茅台未来走势的两个因素

基本面与预期分别决定了上市公司的长线与短线价值。

从基本面角度来看,首先是业绩增长层面,2024上市白酒企业半年度业绩披露已经落幕,高端白酒企业之中,贵州茅台依旧保持了较为亮眼的业绩增长。

其中,6家白酒企业之中,仅有山西汾酒、古井贡酒两家企业营收与净利增速高于贵州茅台,考虑到贵州茅台的基数与规模,贵州茅台业绩含金量确实很高。

但万点研究认为,对于贵州茅台的业绩高确定性,市场也已经给予足够高的溢价。具体来看,截至9月16日,贵州茅台动态PE为19.6倍。相比之下,洋河股份、泸州老窖、古井贡酒、山西汾酒、五粮液动态PE分别为,6.91倍、9.24倍、10.52倍、10.89倍、11.12倍。相比之下,贵州茅台的估值明显偏高。

动态市盈率是衡量上市公司投资价值的重要指标之一,理论上动态市盈率越低越好,因为这通常意味着该公司业绩越好。但实际过程中,对于业绩增长前景较好的股票,因为投资者的追捧会导致公司动态市盈率要明显高于增长相对较低的企业。

洋河股份2024年上半年业绩相比之下增速最低,因为目前市场给予洋河股份的动态PE也最低。相反而言,贵州茅台目前在几大高端名酒之中动态PE最高,也意味着公司将承受投资者更大的增长预期。

9月9日下午,2024年中期业绩会上,贵州茅台管理层回应称,目前茅台市场整体情况较为稳定,同时表示年度15%的营业总收入的增长目标可以如期完成。

短期来看,茅台终端市场价格波动受多方因素影响,终端价值与出厂价格仍有近千元差距的背景下,茅台价格的洗牌对渠道利润分配的冲击更高。消费降级与金融属性退潮对茅台销售的影响仍需时间验证。

事实上是受两个不确性预期的影响茅台股价持续承压,除此之外分红比例也是决定白酒股长期投资价值的一个重要预期。2024年8月,贵州茅台宣布,2024至2026年期间,公司派息率将提升至不低于75%。高盛预计,茅台将派息率维持在75%,2024和2025年的公司股息率将分别达到3.6%和4.1%。

一直以来高股息都是贵州茅台的一个特色标签,随着国家加大对资本市场分红预期的指引力度,2024年以银行为代表的高股息板块获得追捧。相比之下,白酒板块股息率也开始出现明显提升。

具体来看,Wind数据显示,白酒板块近12月股息率方面,上述6家高端白酒品牌之中,泸州老窖为8.14%;洋河股份为6.05%;五粮液为3.86%;均高于贵州茅台3.53%。

由此可见在股息回报方面,贵州茅台存在长期稳定的分红预期,但是随着行业高股息特征的愈发明显,高股息与高分红的预期也将从一家公司渐渐转移到一个行业。任何事物都有两面性,高分红为长期投资者带来高回报的同时,也有一定风险,需要客观理性判断。

结语

相比茅台价格下跌,目前高端白酒普遍存在出厂价倒挂的问题。

以为例,52度500毫升的五粮液普五八代为例,目前电商平台上,两瓶只要1678元,合一瓶839元,而这款酒的出厂价1019元/瓶。

相比之下,茅台的出厂价与终端之间价格护城河依然扩宽,更为重要的是未来随着茅台终端零售价持续下探,将进一步加剧高端白酒市场价格洗牌。特别是对于一些品牌不强依靠高价博眼球炒作的酒而言,茅台价格的下探将加速高端白酒市场挤掉价格泡沫。

相比高端白酒目前的真实价格情况,万点研究更倾向认为,茅台价格的松动是压倒高端白酒价格的最后一根稻草。

霍华德认为,只要有人类存在,就会有周期。研究周期的意义能够帮助投资者确定价格趋势,有助于投资者更好地管理风险。市场处于极度悲观或极度乐观时,往往会出现定价错误的机会,茅台的机会还有多远?不妨评论区留下你的观点。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:梁斌 SF055

发表评论