来源:尺度商业 文 | 刘振涛

近日,郑州银行公告称,9月4日,郑州银行与中原资产管理有限公司(下称“中原资产”)签署了《资产转让合同》,郑州银行向中原资产出售信贷资产及其他资产,拟转让资产在扣除减值准备前的本金及利息账面余额约为150.11亿元。本次转让价款为100亿元,将以50亿元的现金及合计价值为50亿元的信托受益权方式支付。

公告内容还显示,郑州银行此次拟转让的150.11亿元资产,已经计提减值准备49.92亿元,计入到了2024年中报中,剔除减值准备后资产净额为100.19亿元,转让价格与资产净额相比,差距0.19亿元。

资料显示,中原资产成立于2015年8月,主营业务为投资与资产管理;不良资产收购、管理及处置等。

郑州银行此次拟打包出售的150亿元资产包括发放贷款及垫款本金、金融投资本金,这些资产已是低效益资产。

何为低效益资产?郑州银行表示,拟转让资产的借款人的还款能力已出现一定问题,已蕴藏一定的风险隐患,在未来一段时间内资产质量可能出现一定恶化。

郑州银行大手笔甩卖低效益资产的背后,近年来业绩下滑,资产质量承压。

营收与净利双降,

不良贷款率A股银行最高

郑州银行前身成立于1996年11月,2009年更名为郑州银行,2015年郑州银行登陆港交所上市,随后2018年又在深交所上市,成为国内首家“A+H”上市的城商行。

2024年上半年,郑州银行实现营业收入63.93亿元,同比下降7.59%;实现归母净利润15.94亿元,同比下降22.12%,营收与净利双双下滑。

A股目前有42家商业银行上市,2024年中期业绩比较,郑州银行的营收下降幅度排在第3位,归母净利润下降幅度在42家银行中最大。

回顾郑州银行2018年A股上市以来自身的发展,业绩波动较大,整体呈现下降的趋势。

郑州银行营收增速从2018年的9.44%下降至2023年的-9.50%,2024年上半年的-7.59%;归母净利润2022年至2023年连续两年下降,下降幅度超过20%,2024年上半年下降幅度依旧超过20%。

拆分郑州银行2024年上半年的营收,主要包括利息净收入和非利息净收入。郑州银行的利息净收入为52.96亿元,同比下降10.64%,主要是资产收益率下降带来的利息收入减少所致。

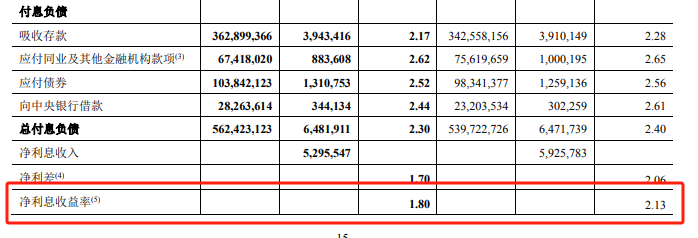

2024年上半年,郑州银行的总生息资产平均收益率为4.0%,比2023年同期下降0.46个百分点,总付息负债的平均付息率为2.30%,比2023年同期下降了0.1个百分点。

郑州银行收益率下降幅度要高于付息成本的下降幅度,因收益率或成本率变动导致利息净收入减少了11.68亿元。

收益率下降超过了付息成本率的下降,导致了郑州银行的净息差下滑。2024年上半年净息差与2023年同期相比下降0.33个百分点来到了1.80%。

净息差是衡量银行盈利能力的重要指标,直接关系到银行的经营效益和可持续发展能力。净息差的下降很可能进一步压缩郑州银行的盈利空间。

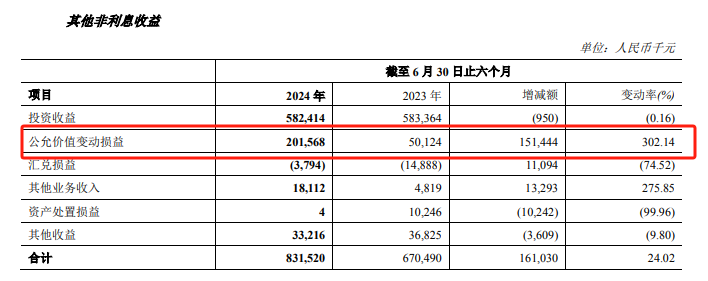

非利息净收入方面,郑州银行实现收入10.98亿元,同比增长10.57%。其中,手续费及佣金净收入下降17.42%。

郑州银行非利息净收入能够增长,与其他商业银行有所不同,其他银行依靠投资收益,郑州银行依靠的是公允价值的大幅增长。

数据显示,2024年上半年,郑州银行的投资收益为5.82亿元,同比减少0.62%;公允价值变动收益达2.02亿元,同比增长302.14%。

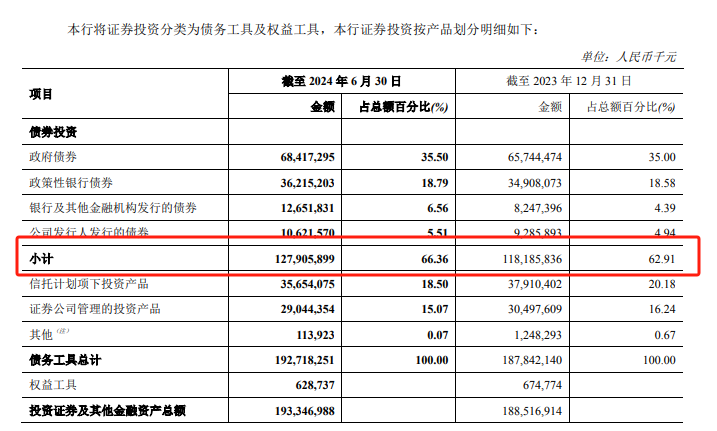

银行的的公允价值变动损益,主要来源于交易性金融资产。2024年上半年,债券市场比较强势,不少银行抓住机遇进行债券交易投资,提升公允价值收益。

郑州银行公允价值变动收益大增,很可能也来自债券投资。半年报数据显示,2024年上半年,郑州银行债券投资金额达1279.06亿元,占证券投资总额比达66.36%,无论是金额还是占比都高于2023年末。

需注意的是,公允价值变动损益受市场波动影响较大,伴随着较大的不确定性,在落袋为安之前,其收益实际上并不产生现金流,高增长不具有可持续性。

整体来看,郑州银行的业绩波动比较大,近年来下滑明显。业绩下滑之下,郑州银行的资产质量也承受压力。

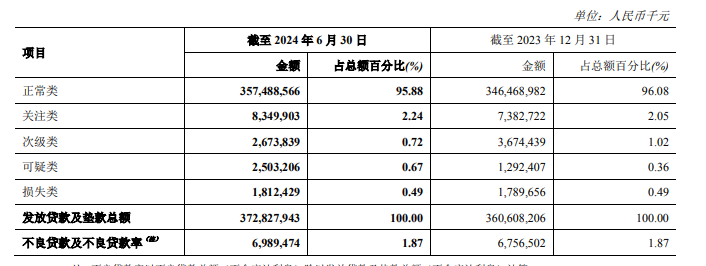

2024年上半年,郑州银行的不良贷款率为1.87%,与2023上半年末持平,没有增长。虽然郑州银行的不良贷款率与自身相比没有增长,但是在A股上市的42家银行中却是最高的。

银行的贷款可以分为五类:正常类、关注类、次级类、可疑类、损失类。其中,次级、可疑、损失属于银行不良贷款的范畴。

2024年上半年,郑州银行的不良贷款余额为69.89亿元,比2023年末增长了2.32亿元。其中,次级类较2023年末下降10亿,可疑类却增加了近12.11亿元,损失类也有所增长,带来了不良贷款余额的上涨。

不良贷款余额上涨,不良贷款不变的情况下,郑州银行加大了拨备计提,来应对风险。2024年上半年,郑州银行的拨备覆盖率达191.47%,较2023年末提升了16.6个百分点,较2023年上半年提升了24.07个百分点。

过上“紧日子”,

何时可以分红?

近年来业绩下滑,资产质量承压,使得郑州银行的日子过得“有点紧”,已经连续多年未进行分红。

数据显示,郑州银行在A股上市以来,2018年和2019年进行了现金分红,2020年至2023年,连续4年未进行现金分红,在2024年中期,郑州银行依然宣布不分红。

郑州银行何时分红?已经成为了众多中小股东在投资者互动平台频频提问讨论的话题。

分红对于银行股来说意义不小。

一方面,分红是银行用真金白银回报股东投资者,投资者获得实实在在财富收益;另一方面,分红也能展现银行经营能力和财务的稳健性,有助于提升银行市场声誉价值,增强投资者对银行发展信心。

郑州银行连续多年不分红,股价表现如何?

同花顺数据显示,郑州银行A股上市后的最高价为8.09元(除权价),截至2024年9月13日收盘,郑州银行的股价已跌至1.63元,郑州银行的股价是A股上市银行中最低的。

郑州银行不分红的原因,在2023年的业绩说明会上,郑州银行的董事长赵飞表示,一是盈利能力受到一定影响;二是进一步增强风险抵御能力;三是留存的未分配利润用作核心一级资本的补充。

这次郑州银行打包甩卖150亿元的低效益资产,郑州银行表示,完成本次资产转让后将实现资金快速回流,进而改善流动性,本行预期本行资本充足率有所提高,有效提高抗风险能力,为实现整体稳定运营奠定基础,从而促进本行高质量及可持续发展。

郑州银行在出售大量低效益资产后能否提升业绩,何时走出“紧日子”,又能否后期给股东带来分红呢?有待时间验证!

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张恒星

发表评论